|

常常听身边的小伙伴说:我要存一笔巨款,因为我好怕生病。其实重疾并不可怕,可怕的是没钱治重疾。

对于投保人来说,买重疾险当然是为了患重大疾病需要巨额医疗费时,能获得一笔保险赔偿金,解决燃眉之急。

2014年7月,55岁的黄先生在武汉一家保险公司购买了一份重大疾病保险,总保额20万,分15年缴费,每年缴纳保费1.7万余元。 然而武汉的黄先生投保重疾险一年后,因患病花费医疗费上百万,当他向保险申请理赔时,却遭遇了拒绝,这是为什么呢?

2015年11月,黄先生突然因急性重症胰腺炎到医院抢救,医院曾6次下达病危通知书,黄先生住院5个月,先后花费医疗费100余万元。

随后黄先生到保险公司申请理赔,两个月后,黄先生没有拿到理赔,却收到一张拒赔通知书。

无奈之下,黄先生遂将保险公司告上法庭,要求法院判决保险公司履行赔付责任。

花了上百万医疗费的病不属于“重疾”?

在法庭上,保险公司辩称,根据双方所订立保险合同关于“重大疾病”的约定,投保人黄先生所患疾病“急性出血性坏死胰腺炎”非合同条款约定事项,不属于重大疾病的承保范围,因此拒绝赔付。

法院查明,黄先生所签的投保申请确定书有一行“本人已阅读保险条款、产品说明书和投保提示书,了解本产品的特点和保单利益的不确定性”的风险提示语,并不是投保人黄先生所签字,而是由当时为黄先生办理保险的代理人罗某代签。

后从保险公司辞职的罗某出庭作证称,签订这份合同时,确实未就“重大疾病”的范围向黄先生进行明确说明。法院认定,这属于隐瞒与保险合同有关的重要情况。

法院认为,根据相关规定,对合同条款有两种以上解释的,人民法院或者仲裁机构应当作出有利于被保险人和受益人的解释。

就本案,原、被告就“重大疾病”的范围产生争议,鉴于被告作为保险人未就格式条款的内容进行明确说明,此案中“重大疾病”应当按照通常理解予以解释。

经医院诊断,原告所患疾病为急性重症胰腺炎,住院治疗150天,经历2次大手术,6次病危,医药费高达101万余元,此病情完全符合通常理解意义上的“重大疾病”。

法院最后判决,被告应当按照合同约定承担保险责任,向原告给付保险金15万元,并按照豁免重疾附加险的规定,免除原告剩余保险期间内的各期保险费。

从这个案例中,值得黄先生庆幸的一点是,当初买保险时是保险代理人代签的字,最终法院才根据此作出有利于黄先生的判决。

但是从这个案件,也给很多投保人一个提醒:不是所有的病,重疾险都能赔付;也不是患的病花费巨额医疗费,重疾险就能赔付,重疾险里的“重大疾病”是有一定范围的。

那么,重疾险里规定的“重疾”都有哪些?

重疾险里的“重疾”有哪些?

保单就是一种合同,所以合同上每个字眼的释义非常关键,重疾险中的重疾,更应被称为“危重疾病保险”。

谈及“危重”,可见程度之高,所以,我们不能按照俗称或主观意识来判断一个病是否为重疾,而要清楚保单中的解释和判定条件。

1、6大核心重疾

按照中国保监会的监管要求,能够冠名重疾险的产品,必须提供6种核心重疾的保障,占一般人群一辈子能换上重疾的80-85%。这6种重疾为:

①恶性肿瘤 ②急性心肌梗塞 ③脑中风后遗症 ④重大器官移植术或造血干细胞移植术 ⑤冠状动脉搭桥术 ⑥终末期肾病。

2、25种重疾

上述6大重疾是中国保险行业协会与中国医师协会的重疾定义。

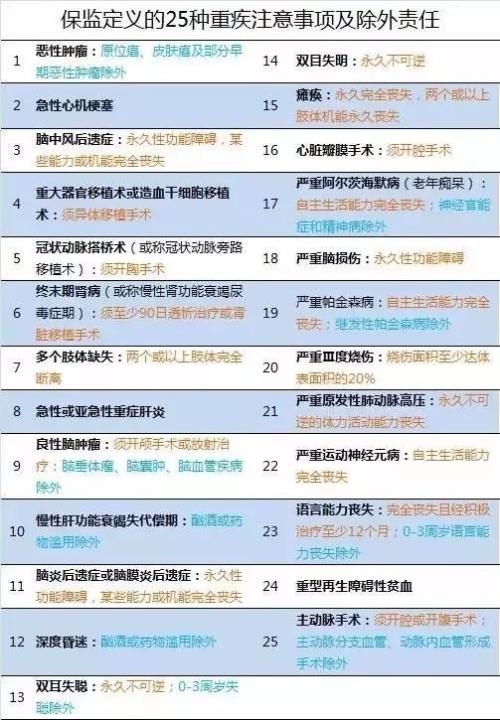

此外,行业重疾定义还规定了另外19种比较常见的重疾,这就组成了最常见的25种重疾组合,这是目前市场上绝大多数重疾产品提供的基本覆盖范围,对于99%的国人来讲,遇到这25种重疾之外的其它重疾概率实在微乎其微。

患上以上重疾,重疾险就能赔?

那么,是不是罹患了上述重疾中的任何一个,重疾险都能获得理赔?

答案是:你想多了!

有时候即使被保人不幸罹患上述重疾中的某个,也未必在理赔范围,这是因为保单对重疾判定有严格的标准。

比如近年常见的理赔纠纷中,心脏支架手术(冠状动脉支架植入手术)是最为消费者误解和诟病的,手术费数万元,在普通人心中已经是“重病”了,而在重疾险的重疾定义里,针对冠状动脉搭桥的手术要求必须是开胸手术,支架植入收入是不在理赔范围的。

重疾的赔付需要达到某种约定状态(病情或治疗方式),一般来讲,重疾险理赔分四个种类:

① 确诊即赔(达到“临床疾病”诊断标准)

真正做到确诊即赔的,只有癌症和高位伤残(失明、烧伤、多个肢体缺失等).

② 约定手术(施行了某些治疗方式):

罹患重疾后,必须达到指定手术标准方可理赔的:如冠状动脉搭桥术、主动脉手术、重大器官移植手术、心脏瓣膜手术等;

③ 约定状态(疾病达到某一特定状态):

罹患重疾后,病情需达到指定程度方可理赔的:如脑中风后遗症、脑膜炎后遗症、严重脑损伤、严重原发性肺动脉高压等。其中部分重疾还要求确诊后的存活时间,一般在90----180天,是为了防范道德风险和逆选择。

④ 终末期病情:

其实也是一种约定状态判定,只是状态确诊为终末期,比如终末期肾病、终末期肺病,保单上都有非常准确的判定说明。

这些情况重疾险有除外责任!

那么在以上的约定状态之外,重疾险会怎么赔付?这就要说到重疾险的除外责任了。

除外责任分成两种,一种是治愈率高、费用相对较低的患病情况,比如癌症里的原位癌、皮肤癌等;另外一种是出于被保人的特殊情况考虑,比如酗酒和滥用药物导致的肝功能衰竭、继发性帕金森综合症(由于长期服药或外伤导致)等。

以下是,25种重疾注意事项及除外责任:

看完这些,是不是觉得重疾险坑有点多啊?没办法,如果啥病都能赔,那保险公司早就破产了!

规则就是这样,所以对于投保人来说,最重要的是买重疾险时一定要看清相关条款。

在选择重疾险时,不能只简单关注重疾有多少种、保额多少或者分红多少,更应该了解保什么和不保什么,要看清楚确认的内容。

买保险时遵守投保流程每个环节的要求,涉及健康告知的,涉及签字确认的,对后续理赔流程也要有一定了解,保险不是简单的发生保险事故就可以理赔。

买保险后一旦发生保险事故,应及时向保险公司提出理赔申请,有些产品是有约定时限的,否则将有可能影响最终理赔结果,遇到任何不公的待遇,要有法律意识,律师、保监局都是消费者可以求助的对象。

|